Aplicar o regime tributário adequado à realidade da empresa é indispensável para garantir uma boa gestão, já que as possibilidades geram impactos distintos sobre o lucro. A escolha ocorre na abertura do negócio ou sempre em janeiro de cada ano, quando aqueles que estão em funcionamento podem mudar o regime, desde que em dia com as obrigações fiscais.

As principais formas de tributação são o Simples Nacional, Lucro presumido e Lucro real, vantajosos ou não dependendo de cada caso. “Na hora de abrir uma empresa é essencial fazer o planejamento, que dá subsídios para a escolha do melhor regime. Por vezes, o empreendedor pensa no melhor endereço, em estratégias de venda e deixa de analisar a tributação e, com isso, pode pagar mais impostos e prejudica a saúde financeira do negócio”, adverte o contador, consultor e membro do Núcleo de Contabilidade, Júnior Cesar Marcon, da Aracon Contabilidade.

O planejamento tributário é um instrumento legal utilizado para auxiliar na definição da modalidade de tributação menos custosa. “Desenhamos um cenário considerando quanto a empresa projeta em vender, quanto espera de gastos, folha de pagamento e outros aspectos que podem representar mais ou menos impostos, conforme as alíquotas de cada regime. Isso deve ser feito o ano todo, mas é comum as empresas se atentarem próximo à troca de ano”, explica Marcon.

O Simples Nacional geralmente é utilizado por pequenos negócios, já o Lucro presumido é comum entre os prestadores de serviço e o Lucro real, em grandes organizações. Segundo o contador, isso não é regra e variáveis devem ser observadas. “Entre um regime e outro existe uma diferença no imposto pago sobre a folha de salário. A alíquota sobre o faturamento também varia conforme o tamanho e o tipo de tributação, por isso é importante projetar e analisar. É possível que um modelo inicialmente não cogitado possa se encaixar melhor”, exemplifica.

Para as empresas que estão na ativa, Marcon diz que “vale a pena fazer a mudança sempre que estiver pagando mais imposto do que deveria”. Ele recomenda uma reanálise sobre o ramo de atividade, impostos municipais, projeções de faturamento, folha de pagamento, estimativa de gastos, entre outros fatores.

Por conta da pandemia, que quebrou as previsões, foi apresentado o Projeto de Lei Complementar (PLP) 96/2020, que autoriza a mudança no período de pandemia e não apenas em janeiro. A proposta está no Senado Federal. “Acredito que seja difícil a proposta ser aprovada, porque o trâmite é demorado e estamos chegando em janeiro, quando a alteração pode ser feita”, analisa Marcon.

Júnior Cesar Marcon, contador: “por vezes, o empreendedor pensa no melhor endereço, em estratégias de venda e deixa de analisar a tributação e, com isso, pode pagar mais impostos”

Vantagens e desvantagens

“Quando o balanço é negativo, no Lucro real a empresa não paga impostos federais”, explica o contador Luis Bevilaqua

Do Simples para o presumido

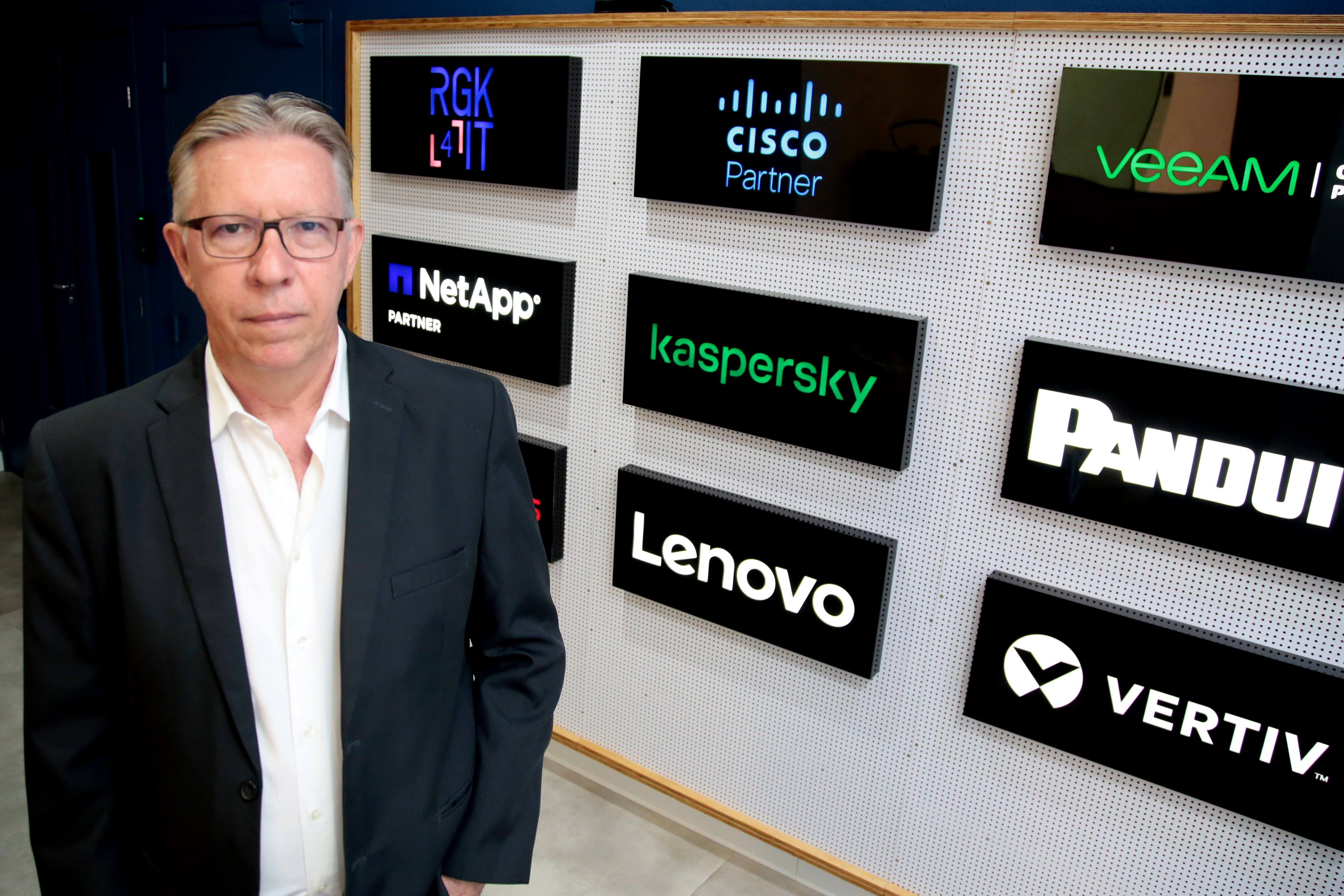

No grupo RGK4IT, do ramo de tecnologia da informação, o regime tributário de uma das duas empresas passará do Simples Nacional para o Lucro presumido em 2021. “Foi um estudo que começou há dois anos junto à assessoria jurídica e à contábil. Não tem para onde correr, mas pela maneira como são calculados os impostos e pelo que é cobrado para o nosso tipo de atividade, acreditamos que vamos conseguir diminuir o impacto dos tributos nos negócios”, conta o empresário Antônio Carlos Ghizzi Rogoski.

Há 14 anos no ramo e atualmente com 30 colaboradores, será a primeira vez que o Lucro presumido será aplicado. A expectativa é que a carga fique 15% menor. Embora a empresa espere sobrecarga administrativa com as adequações de controles e processos para operar a contabilidade, já planeja fazer reinvestimentos no negócio e em outras demandas, como qualificação, uma forte necessidade do setor.

Rogoski conta que a alta carga tributária cobrada no Brasil desanima e faz empresários cogitarem abrir mão do negócio. “Mas aí recorremos aos assessores jurídicos e contábeis para procurar orientação, meios e recursos que permitam minimizar o impacto dos impostos cobrados pelo Estado e seguimos em frente.”

Depois de dois anos de análise, Antônio Carlos Ghizzi Rogoski, da RGK4IT, vai migrar o regime tributário do Simples Nacional para o Lucro presumido

Simples

O Simples Nacional oferece alíquotas menores que outros modelos, administração tributária simplificada, com o pagamento de uma única guia para toda a arrecadação. Para participar do regime, a empresa deve faturar até R$ 4,8 milhões anuais e precisa se enquadrar nas atividades permitidas. As alíquotas variam conforme o faturamento.

Presumido

O Lucro presumido é utilizado por prestadores de serviços, como médicos, dentistas e economistas. A apuração deste regime impacta no Imposto de Renda Pessoa Jurídica (IRPJ) e a base de cálculo para recolhimento de impostos varia com a atividade da empresa. Os cálculos realizados incluem Imposto de Renda (IR), Contribuição social e os impostos PIS, Cofins e ISS sobre a receita, ICMS e IPI. Se o imposto ultrapassar R$ 60 mil, incidem 10% sobre o excedente.

Real

O Lucro real permite que a empresa pague o IR e a contribuição social sobre a diferença positiva entre receita da venda e os gastos operacionais em determinado período. Este regime costuma interessar quando há combinação de um grande volume de faturamento com margens de contribuição apertadas. Se o imposto ultrapassar R$ 60 mil, incidem 10% sobre o excedente.

Fonte: Sebrae